Post Summary

3 tributarios para inmigrantes estadounidenses:

- Determine si es un extranjero residente o no residente.

- Obtenga un ITIN o SSN.

- Comprenda sus derechos

Last updated on septiembre 26th, 2024 at 02:08 pm

Si trabajas en los EE. UU., debes pagar impuestos. Esto es cierto para todos los inmigrantes, ya sea que Estados Unidos te clasifique como extranjero residente o no residente. Todos están legalmente obligados a pagar impuestos sobre la renta y sobre la nómina por cada año de trabajo en los EE. UU.

Sin embargo, existen diferencias en la forma de presentar los impuestos. Todo depende de tu estado de residencia. Esta guía creada por nuestro equipo aquí en Remitly te ayudará a comprender cómo se les cobran impuestos a los inmigrantes en los Estados Unidos, por qué es necesario y cómo obtener ayuda con el proceso.

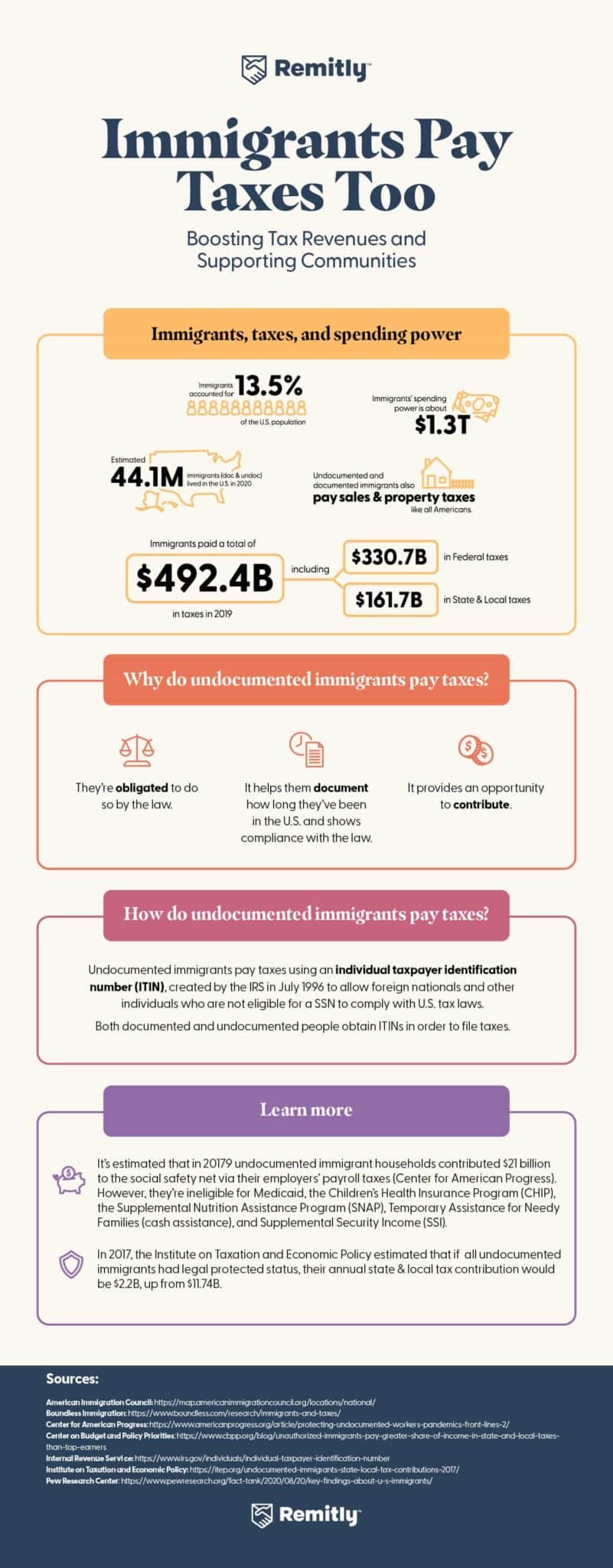

Antes de comenzar, tomemos un momento para apreciar las contribuciones de los inmigrantes. ¿Sabías que pagan miles de millones de dólares en impuestos al gobierno de Estados Unidos cada año?

De hecho, como informa el Consejo Estadounidense de Inmigración, los inmigrantes indocumentados por sí solos aportan enormes sumas a través de impuestos sobre la renta y sobre la nómina.

Cómo se gravan los impuestos a los inmigrantes estadounidenses

Las leyes tributarias de los Estados Unidos se refieren a los inmigrantes, trabajadores extranjeros e inmigrantes indocumentados como extranjeros residentes y no residentes. Generalmente, los extranjeros residentes pagan impuestos de la misma manera que los ciudadanos estadounidenses. Por el contrario, los no residentes pagan impuestos según reglas especiales contenidas en partes del Código de Rentas Internas (IRC).

Si no estás seguro de si se te considera un extranjero residente o no residente a efectos del impuesto sobre la renta de EE. UU., consulta la página Determinación del Estado Fiscal de Extranjero del IRS. Allí podrás determinar si pasas la prueba de “presencia sustancial”.

Por ejemplo, los titulares de una tarjeta verde se consideran extranjeros residentes. Para ser responsables de declarar impuestos, deben pasar la prueba de la tarjeta verde estando físicamente presentes en los EE. UU. durante un mínimo de 31 días durante el año fiscal actual y al menos 183 días dentro de los últimos tres años (incluyendo el año calendario actual). La fecha de residencia comienza el primer día que están físicamente presentes en los EE. UU. después de recibir el estatus de residencia permanente legal.

Los extranjeros no residentes son aquellos que no son residentes permanentes. Por ejemplo, no necesitarás pasar una prueba de presencia física si tienes un permiso de trabajo o eres un inmigrante indocumentado (has entrado a Estados Unidos sin autorización o con un estatus legal vencido). Sin embargo, aún deberás realizar pagos de impuestos.

Números de identificación para la declaración de impuestos

Las personas que declaren impuestos deberán obtener un Número de Seguro Social (SSN) o un Número de Identificación Individual del Contribuyente (ITIN). Estos números te identificarán como contribuyente en los EE. UU. y el número que utilices dependerá de tu estatus de residencia.

¿Qué es un número de Seguro Social?

Los extranjeros residentes generalmente califican para recibir números de Seguro Social que emite la Administración del Seguro Social (SSA). Este número rastrea los ingresos de por vida de un individuo. Proporciona acceso a beneficios federales, estatales y locales, como el crédito fiscal por hijos o el crédito fiscal American Opportunity para gastos de educación superior.

Los números de seguro social tienen nueve dígitos y un formato que parece XXX-XX-XXXX. Por lo general, los padres solicitan los números de seguro social de los bebés al completar sus certificados de nacimiento.

Los no ciudadanos considerados extranjeros residentes pueden solicitar un número de seguro social en línea en el sitio web de la SSA. Por lo general, deberás proporcionar documentación que demuestre tu identidad y estatus de residencia.

Una vez que se apruebe tu solicitud, se te enviará una tarjeta de seguro social con el número impreso. Mantén este número en secreto y guarda la tarjeta en un lugar seguro. Un número de seguro social es válido de por vida y nunca es necesario renovarlo.

¿Qué es un Número de Identificación Individual del Contribuyente (ITIN)?

Los extranjeros no residentes no pueden obtener un número de seguro social. En cambio, deberán solicitar un ITIN para declarar sus impuestos.

Este número es únicamente para ofrecerte un método de pago de impuestos si no puedes calificar para un SSN. Cualquier persona puede recibir un ITIN, incluso los cónyuges y otros dependientes de extranjeros no residentes.

Para obtener un ITIN, deberás solicitarlo a través del IRS mediante el formulario W-7. Puedes obtener más información al respecto en el sitio web del IRS.

Generalmente, necesitarás renovar o revalidar tu ITIN cada cinco años. El IRS considera que el número ha caducado si no has utilizado tu ITIN para declarar impuestos durante tres años fiscales consecutivos. Si necesitas usar el número nuevamente, debes volver a solicitarlo.

Tiempo de procesamiento del ITIN en 2024

Según el sitio web oficial del IRS, deberías recibir tu ITIN dentro de siete semanas si toda la información que ingresaste en la solicitud es correcta y completa.

Sin embargo, el tiempo de espera puede ser mayor durante los meses pico, de enero a marzo. Para asegurarte de poder presentar una declaración de impuestos antes de la fecha límite, solicita un ITIN lo antes posible.

Durante el tiempo de espera, lo ideal es verificar intermitentemente el estado de tu solicitud. Comunícate con ellos por teléfono si no has recibido respuesta del IRS durante más de seis semanas.

¿Por qué los inmigrantes pagan impuestos?

Los extranjeros residentes reciben los mismos beneficios federales, estatales y locales que los ciudadanos estadounidenses, tales como:

- Becas Pell y préstamos estudiantiles

- Créditos fiscales reembolsables

- Seguro de desempleo

- Ingreso de Seguridad Suplementario (SSI)

- Beneficios del Seguro Social

- Medicaid y/o Medicare

- Programa de seguro médico para niños (CHIP)

- Programa de asistencia nutricional suplementaria (SNAP)

Los impuestos ayudan a financiar estos beneficios, por lo que serás elegible para recibirlos como contribuyente no ciudadano.

¿Cómo pagan impuestos los inmigrantes?

Hay muchas maneras de declarar impuestos como extranjero residente o no residente de los EE. UU.

Para comenzar, deberás recopilar todos los documentos relevantes para proporcionar información precisa. Esto incluye tu SSN o ITIN y formularios que muestran tus ingresos, como el 1099 y el W-2.

En cuanto a dónde presentar tus impuestos, puedes hacerlo tú mismo. Hay muchos servicios en línea de las principales empresas. Estos programas te ayudarán a calcular lo que debes pagar o el reembolso que debes recibir en función de la información que proporciones.

¿Un extranjero indocumentado/extranjero no residente paga impuestos?

Como se mencionó anteriormente, los inmigrantes indocumentados también pagan impuestos en los EE. UU. Ahora, profundicemos en el tema.

¿Quién es un trabajador indocumentado?

Un trabajador indocumentado no es ciudadano estadounidense ni residente permanente legal de los EE. UU. Generalmente no tiene visas válidas ni documentos de residencia emitidos por los Servicios de Ciudadanía e Inmigración.

Los trabajadores indocumentados pueden incluir a los que llegaron en la infancia, cuyos padres los trajeron a Estados Unidos cuando eran jóvenes. La categoría también se aplica a las personas que ingresaron a los EE. UU. sin pasar por un punto de control autorizado y a aquellos que llegaron a los EE. UU. con una visa válida pero se quedaron después de que el documento expiró.

¿Por qué un inmigrante indocumentado pagaría impuestos?

Desafortunadamente, los extranjeros no residentes no tienen acceso a los beneficios que tienen otros inmigrantes, como los servicios de emergencia a través de Medicaid. Los contribuyentes con un ITIN generalmente tampoco son elegibles para la mayoría de los créditos fiscales.

Dada la falta de beneficios percibidos por el pago de impuestos, ¿por qué los pagaría un extranjero no residente?

Por un lado, muchos trabajadores indocumentados participan en la declaración de impuestos, con la esperanza de que esto les ayude a obtener un estatus legal y convertirse en ciudadanos en el futuro, según el Centro de Política Bipartidista.

Presentar declaraciones de impuestos es una forma de indicar cuándo alguien ingresó a los EE. UU. y el tiempo que ha contribuido al sistema tributario. Puede ayudar a probar que una persona tiene buen carácter moral.

Los formularios de impuestos también pueden verificar que los hijos de trabajadores indocumentados estuvieron presentes en los EE. UU. porque incluyen sus nombres en la categoría de dependientes.

Otro de los motivos por los que muchos inmigrantes indocumentados acaban pagando impuestos es por las retenciones fiscales. Si obtienen ingresos a través de un trabajo, su empleador puede retener impuestos de sus salarios. En este caso, los trabajadores indocumentados pagan impuestos con cada cheque de pago y por esta razón deberán presentar declaraciones de impuestos.

¿El IRS dará información sobre el estatus migratorio?

Es natural que los indocumentados se sientan nerviosos por los impuestos. Sin embargo, el Número de Identificación Personal del Contribuyente se emite únicamente para la declaración de impuestos federales.

El IRS tiene prohibido revelar información de los contribuyentes incluso a otras agencias federales como el Departamento de Seguridad Nacional (DHS) o el Servicio de Inmigración y Control de Aduanas (ICE). Dicho esto, es posible que el Departamento del Tesoro o el IRS deban hacerlo si tu información es citada como parte de una investigación criminal por parte de los tribunales federales debido a un caso de ley de inmigración.

¿Qué pasa si necesito ayuda para declarar mis impuestos?

Si te sientes intimidado, puedes dirigirte a un centro de preparación de impuestos en persona o hablar con un contador que pueda presentar la declaración de impuestos en tu nombre.

Si necesitas traducción o consideras que estos servicios fiscales son demasiado caros, puedes obtener ayuda gratis. Aprovecha el programa de Asistencia Voluntaria con el Impuesto sobre la Renta (VITA) del IRS. Los voluntarios están certificados por el IRS para brindar a las personas servicios básicos gratuitos de preparación de impuestos sobre la renta.

Si estás interesado, visita el sitio web del IRS para localizar un sitio VITA. También puedes consultar la Publicación 3676-B del IRS (también disponible en español) para verificar qué servicios se brindan.

Antes de ir, asegúrate de tener toda la información y los documentos requeridos para que los voluntarios puedan ayudarte a solicitar un ITIN (si lo necesitas) y preparar tu declaración de impuestos.

Respuestas a preguntas fiscales comunes de los inmigrantes

Si tienes preguntas sobre cómo presentar una declaración de impuestos o si es necesario, sigue leyendo para obtener respuestas.

¿Por qué los inmigrantes declaran impuestos?

En Estados Unidos, las leyes tributarias se basan en la situación laboral y el nivel de ingresos más que en la situación migratoria. Los inmigrantes pueden recibir acceso a algunos servicios gubernamentales que están disponibles para todos los residentes y se pagan con dinero recaudado en forma de impuestos.

Pagar impuestos también puede tener beneficios personales. Según la ley de inmigración de EE. UU., la falta de pago de los impuestos adeudados podría impedir que un residente permanente legal obtenga la ciudadanía estadounidense, incluso si califica para ello.

¿Debo declarar si tengo un trabajo secundario?

El dinero ganado a través de actividades secundarias generalmente entra en la categoría de ingresos del trabajo por cuenta propia, que está sujeto a impuestos. Por lo general, deberás declarar el ingreso en la presentación de impuestos, incluso si recibes pagos en efectivo de tus clientes.

¿Todos en los EE. UU. declaran impuestos?

La mayoría de las personas en los EE. UU. deben presentar declaraciones de impuestos. Si bien las personas que ganan menos de cierta cantidad normalmente no tienen que pagar impuestos sobre la renta, la presentación de declaraciones posibilita recibir reembolsos, obtener créditos para el Seguro Social y acceder a programas federales de ayuda financiera. Un residente también puede recibir algunos de estos beneficios si presenta una declaración de impuestos.

¿Los inmigrantes pueden presentar la solicitud por sí mismos?

Sí, los inmigrantes pueden preparar sus propias declaraciones de impuestos si lo desean. Puedes utilizar Free Tax USA para presentar tus impuestos directamente ante el IRS de forma gratuita. El sitio web también permite presentar declaraciones estatales por una pequeña tarifa.

Si me retienen impuestos, ¿tengo que presentar la declaración?

La retención de impuestos no te exime de presentar la declaración.

Tu empleador te entregará un documento llamado Formulario W-2 al final del año fiscal. Enumera la cantidad retenido y presentado al gobierno en tu nombre. Utilizarás esta información para determinar si tu empleador retuvo la cantidad correcta.

¿Declaro mis ingresos mundiales o solo el dinero que gané en los EE. UU.?

Generalmente, eres responsable de pagar el impuesto sobre la renta sobre todo el dinero que recibes, incluso si lo ganaste en el extranjero mientras vivías en los EE. UU. En algunos casos, puedes calificar para créditos fiscales que reducen la cantidad que pagas por los ingresos obtenidos de fuentes en el extranjero.

¿Dónde puedo encontrar información sobre las últimas leyes tributarias federales?

Las leyes y regulaciones relacionadas con los impuestos federales, como los requisitos de declaración y los tramos impositivos, pueden cambiar de un año a otro. El sitio web del IRS es la fuente de información relacionada con los impuestos.

¿Necesito pagar impuestos estatales?

En muchos estados, generalmente cualquier persona que deba pagar impuestos federales anualmente también debe pagar impuestos estatales. Sin embargo, cada estado tiene sus propias leyes relacionadas con los impuestos y algunos estados no tienen un impuesto sobre la renta personal. Consulta con el departamento de impuestos de tu estado para obtener más información sobre tu situación fiscal.

¿Qué opciones de presentación existen para las declaraciones de impuestos federales?

Hay cinco opciones de presentación:

- Individual: Una declaración de impuesto sobre la renta individual es para una persona soltera.

- Casados que presentan una declaración conjunta: este tipo de declaración de impuestos es para parejas casadas que desean presentar una declaración conjunta.

- Casado, declarando por separado: Con este tipo de declaración de impuestos, las personas casadas presentan cada una su propia declaración de impuestos.

- Jefe de familia: este estado civil para efectos de declaración de impuestos es para personas que no están casadas pero son responsables de mantener financieramente a una persona calificada, como un niño.

- Viudo calificado con hijo dependiente: una persona cuyo cónyuge falleció y tiene uno o más hijos dependientes, puede optar por este estado civil para efectos de la declaración.

Si no estás seguro de cuál es la opción adecuada para tí, busca el asesoramiento de un profesional con conocimientos en impuestos.

Obtén más información sobre tus impuestos

- Guía paso a paso para declarar impuestos en los EE. UU. por primera vez

- Dónde presentar impuestos en 2024: guía para nuevos residentes de EE. UU.

- ¿Los inmigrantes pagan impuestos comerciales en Estados Unidos?

- Cómo presentar impuestos sobre la renta en California con un ITIN

- Cómo presentar impuestos sobre la renta de Pensilvania con un ITIN

- Cómo presentar impuestos en Carolina del Norte con un ITIN

- Declaración de impuestos de Oregón para titulares de ITIN: proceso paso a paso

- Cómo presentar impuestos de Nueva York con un ITIN

- Impuesto sobre la renta de Illinois para no ciudadanos: presentación con ITIN

- Cómo presentar una declaración de impuestos de Nueva Jersey con un ITIN

Prepárate para la época de impuestos

Ya seas titular de una tarjeta verde, tengas un estatus de protección temporal, estés en la categoría de indocumentados o con una visa de trabajo temporal, el Servicio de Impuestos Internos probablemente esperará que declares impuestos si tienes ingresos de trabajo por cuenta propia o ingresos obtenidos de un trabajo como empleado. También es probable que tengas que pagar impuestos estatales y locales.

La información fiscal antes mencionada debería servir como punto de partida para tu declaración de impuestos. Busca ayuda de un profesional de impuestos para saber qué pasos debes seguir para presentar los impuestos correctamente y liquidar los impuestos adeudados, para cumplir con las leyes impositivas y de inmigración.