Post Summary

3 Tax Tips for U.S. Immigrants:

- Determine if you’re a resident or nonresident alien.

- Get an ITIN or SSN.

- Understand your rights.

หากคุณทำงานในสหรัฐอเมริกา คุณจะต้องจ่ายภาษี นี่เป็นเรื่องจริงสำหรับผู้อพยพทุกคนที่ต้องรู้ ไม่ว่าสหรัฐอเมริกาจะจัดประเภทคุณเป็นคนต่างด้าวที่มีถิ่นที่อยู่หรือไม่มีถิ่นที่อยู่ก็ตาม ทุกคนมีหน้าที่ต้องชำระภาษีรายได้และภาษีเงินเดือนสำหรับการทำงานในแต่ละปีในสหรัฐอเมริกา

หากคุณทำงานในสหรัฐอเมริกา คุณจะต้องจ่ายภาษี นี่เป็นเรื่องจริงสำหรับผู้อพยพทุกคนที่ต้องรู้ ไม่ว่าสหรัฐอเมริกาจะจัดประเภทคุณเป็นคนต่างด้าวที่มีถิ่นที่อยู่หรือไม่มีถิ่นที่อยู่ก็ตาม ทุกคนมีหน้าที่ต้องชำระภาษีรายได้และภาษีเงินเดือนสำหรับการทำงานในแต่ละปีในสหรัฐอเมริกา

อย่างไรก็ตาม วิธีการยื่นภาษีอาจมีความแตกต่างกันขึ้นอยู่กับสถานะการอยู่อาศัยของคุณ คู่มือนี้สร้างโดยทีมงาน Remitly ที่จะช่วยให้คุณเข้าใจว่าผู้อพยพในสหรัฐอเมริกาถูกเรียกเก็บภาษีอย่างไรบ้าง เหตุใดจึงต้องเก็บภาษี และวิธีขอความช่วยเหลือเรื่องภาษีจะต้องทำอย่างไร

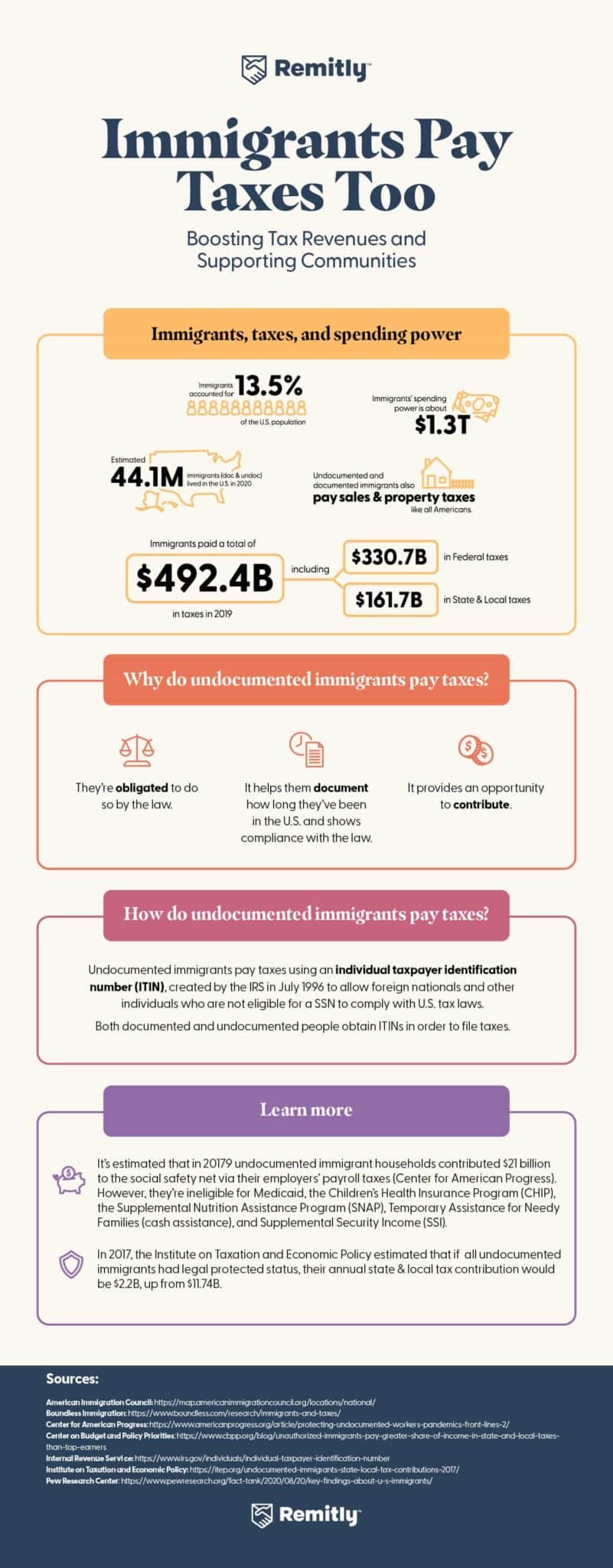

ก่อนที่เราจะเริ่มดำเนินการ เราใช้เวลาสักครู่เพื่อแสดงความชื่นชมผู้อพยพ คุณรู้หรือไม่ว่าพวกเขา จ่ายภาษีหลายพันล้านดอลลาร์ให้กับรัฐบาลสหรัฐฯ ในแต่ละปี

ในความเป็นจริง ตามการรายงานของสภาตรวจคนเข้าเมืองอเมริกา เฉพาะผู้อพยพที่ไม่มีการยืนยันว่าเป็นต่างด้าวได้ช่วย บริจาคเงินจำนวนมหาศาล ผ่านการเก็บภาษีรายได้และภาษีเงินเดือน

วิธีการเก็บภาษีผู้อพยพในสหรัฐฯ

กฎหมายภาษีของสหรัฐอเมริกาในส่วนนี้หมายถึงผู้อพยพ แรงงานต่างด้าว และผู้อพยพที่ไม่มีเอกสารระบุว่าเป็นคนต่างด้าวที่มีถิ่นที่อยู่และไม่มีถิ่นที่อยู่ โดยทั่วไปแล้ว คนต่างด้าวที่มีถิ่นที่อยู่จะถูกเรียกเก็บภาษีในลักษณะเดียวกับพลเมืองของสหรัฐอเมริกา ในทางกลับกัน ผู้ที่ไม่ได้มีถิ่นที่อยู่ในประเทศจะถูกเก็บภาษีตามกฎพิเศษในส่วนของบทบัญญัติตามประมวลรัษฎากรการจัดเก็บภาษีของประเทศ (IRC)

หากคุณไม่แน่ใจว่า คุณเป็นคนต่างด้าวประเภทมีถิ่นที่อยู่หรือไม่มีถิ่นที่อยู่ตามวัตถุประสงค์ด้านการจัดเก็บภาษีเงินได้ของสหรัฐอเมริกาหรือไม่ ขอให้ตรวจสอบ สถานะภาษีคนต่างด้าวของ IRS ได้ที่หน้าเพจ คุณสามารถกำหนดได้ว่าคุณสามารถผ่าน “หลักการทดสอบความเป็นบุคคลอเมริกัน” ได้หรือไม่

ตัวอย่างเช่น ผู้ถือกรีนการ์ดที่เป็นคนต่างด้าวที่มีถิ่นที่อยู่ หากต้องรับผิดชอบในการยื่นภาษี พวกเขาจะต้องผ่านการทดสอบกรีนการ์ดโดยอยู่ในสหรัฐอเมริกาเป็นเวลาอย่างน้อย 31 วันในปีภาษีปัจจุบัน และอย่างน้อย 183 วันภายในสามปีที่ผ่านมา (รวมปีปฏิทินปัจจุบัน) หลังจากได้รับสถานะผู้อยู่อาศัยถาวรที่ถูกต้องตามกฎหมายให้ถือว่าวันที่พำนักอาศัยเริ่มต้นตั้งแต่วันแรกที่ปรากฏตัวในสหรัฐอเมริกา

คนต่างด้าวที่ไม่มีถิ่นที่อยู่ไม่ใช่ผู้อยู่อาศัยถาวร ตัวอย่างเช่น คุณไม่จำเป็นต้องผ่านการทดสอบการแสดงตน หากคุณมีใบอนุญาตทำงานหรือเป็นผู้อพยพที่ไม่มีเอกสารรับรอง (เข้าประเทศสหรัฐอเมริกาโดยไม่ได้รับอนุญาตหรือสถานะทางกฎหมายหมดอายุ) อย่างไรก็ตาม คุณยังคงต้องชำระภาษี

หมายเลขประจำตัวภาษี

บุคคลที่ยื่นภาษีจะต้องได้รับหมายเลขประกันสังคม (SSN) หรือ หมายเลขประจำตัวผู้เสียภาษีส่วนบุคคล (ITIN) หมายเลขเหล่านี้จะระบุตัวคุณว่าเป็นผู้เสียภาษีในสหรัฐอเมริกา และหมายเลขที่คุณใช้จะขึ้นอยู่กับสถานะการพำนักอาศัยของคุณ

หมายเลขประกันสังคมคืออะไร?

คนต่างด้าวที่มีถิ่นที่อยู่มักจะมีสิทธิ์ได้รับหมายเลขประกันสังคมจากประกันสังคม ตัวเลขนี้จะติดตามรายได้ทั้งชีวิตของทุกคน โดยให้สิทธิ์ในการเข้าถึงสิทธิประโยชน์ต่างๆ ของรัฐบาลกลาง รัฐและท้องถิ่น เช่น เครดิตภาษีเด็ก หรือเครดิตภาษีเพื่อโอกาสของชาวอเมริกันสำหรับเป็นค่าใช้จ่ายด้านการศึกษาในระดับอุดมศึกษา

หมายเลขประกันสังคมมีความยาวเก้าหลักและมีรูปแบบเป็น XXX-XX-XXXX ซึ่งโดยปกติแล้ว ผู้ปกครองจะสมัครขอหมายเลขประกันสังคมของทารกเมื่อกรอกข้อมูลในสูติบัตร

ผู้ที่ไม่ใช่พลเมืองซึ่งถือว่าเป็นคนต่างด้าวที่มีถิ่นที่อยู่สามารถสมัครขอหมายเลขประกันสังคมทางออนไลน์ได้ที่ เว็บไซต์ SSA โดยทั่วไปคุณจะต้องจัดเตรียมเอกสารที่พิสูจน์ตัวตนและสถานะการอยู่อาศัยของคุณ

เมื่อใบสมัครของคุณได้รับการอนุมัติ คุณจะได้รับบัตรประกันสังคมพร้อมหมายเลข จงเก็บหมายเลขนี้ไว้เป็นความลับและเก็บบัตรไว้ในที่ปลอดภัย หมายเลขประกันสังคมใช้ได้ตลอดชีวิตและไม่จำเป็นต้องต่ออายุ

หมายเลขประจำตัวผู้เสียภาษีส่วนบุคคล (ITIN) คืออะไร?

คนต่างด้าวที่ไม่มีถิ่นที่อยู่ไม่สามารถรับหมายเลขประกันสังคมได้ แต่พวกเขาจะต้องสมัคร ITIN เพื่อยื่นภาษี

หมายเลขนี้มีไว้เพื่อเสนอวิธีการชำระภาษีให้กับคุณเท่านั้น หากคุณไม่มีคุณสมบัติในการได้รับหมายเลขประกันสังคม คุณสามารถออกจากระบบภาษีได้ แม้แต่คู่สมรสและผู้ที่อยู่ในความอุปการะของคนต่างด้าวที่ไม่มีถิ่นที่อยู่ก็ตาม

สำหรับหมายเลข ITIN คุณจะต้องสมัครผ่าน IRS โดยใช้แบบฟอร์ม W-7 คุณสามารถเรียนรู้เพิ่มเติมได้จากเว็บไซต์ IRS

โดยทั่วไป คุณจะต้องต่ออายุหรือตรวจสอบความถูกต้อง ITIN ของคุณใหม่ทุกๆ ห้าปี IRS จะถือว่าหมายเลขดังกล่าวหมดอายุหากคุณไม่ได้ใช้ ITIN ในการยื่นภาษีเป็นเวลาสามปีภาษีติดต่อกัน หากต้องการใช้หมายเลขใหม่จะต้องสมัครใหม่เท่านั้น

เวลาประมวลผล ITIN ในปี 2023

ตามข้อมูลใน เว็บไซต์อย่างเป็นทางการของ IRS หากข้อมูลทั้งหมดที่คุณกรอกในใบสมัครถูกต้องและครบถ้วน คุณควรได้รับเลข ITIN ภายในเจ็ดสัปดาห์

อย่างไรก็ตาม ระยะเวลารอของคุณอาจรอนานขึ้นในช่วงเดือนที่มีนักท่องเที่ยวหนาแน่น ตั้งแต่เดือนมกราคมถึงมีนาคม เพื่อให้แน่ใจว่าคุณสามารถยื่นแบบแสดงรายการภาษีได้ภายในวันที่ครบกำหนด ดังนั้นคุณควรสมัคร ITIN โดยเร็วที่สุด

ในระหว่างรอ การหมั่นตรวจสอบสถานะใบสมัครเป็นระยะๆ ถือเป็นวิธีที่ดีที่สุด หากคุณไม่ได้รับการตอบกลับจาก IRS นานกว่าหกสัปดาห์ คุณควรติดต่อเจ้าหน้าที่ทางโทรศัพท์

ทำไมผู้อพยพต้องเสียภาษี?

คนต่างด้าวที่อาศัยอยู่ได้รับผลประโยชน์จากรัฐบาลกลาง จากรัฐ และท้องถิ่นเช่นเดียวกับพลเมืองของสหรัฐอเมริกา ประกอบด้วย

- ทุนรัฐบาลและเงินกู้ยืมเพื่อการศึกษา

- เครดิตภาษีที่สามารถขอคืนได้

- ประกันการว่างงาน

- รายได้เสริมความปลอดภัย (SSI)

- สิทธิประโยชน์ประกันสังคม

- โครงการประกันสุขภาพของรัฐ และ/หรือ การประกันสุขภาพ

- โครงการประกันสุขภาพเด็ก (CHIP)

- โปรแกรมความช่วยเหลือด้านโภชนาการเสริม (SNAP)

ภาษีช่วยต่อทุนให้กับสิทธิประโยชน์ต่างๆ ดังนั้น คุณจะมีสิทธิ์ได้รับสิทธิประโยชน์เหล่านั้นในฐานะผู้เสียภาษีที่ไม่ใช่พลเมือง. การสำรวจ สถานที่ยอดนิยม ในการฉลองวันตรุษจีนปี 2024, ตามที่ได้ระบุไว้ในคู่มือของเรา, สามารถให้ข้อมูลเกี่ยวกับงานเฉลิมฉลองทางวัฒนธรรมในขณะที่ปฏิบัติหน้าที่ภาษีเป็นนักอพยพในสหรัฐฯ

ผู้อพยพจ่ายภาษีอย่างไร?

ผู้อพยพจ่ายภาษีอย่างไร?

ในการยื่นภาษีในฐานะผู้มีถิ่นที่อยู่ในสหรัฐฯ หรือคนต่างด้าวที่ไม่มีถิ่นที่อยู่มีหลายวิธี

ประการแรก คุณจะต้องรวบรวมเอกสารที่เกี่ยวข้องทั้งหมดเพื่อให้ได้ข้อมูลที่ถูกต้อง ซึ่งรวมถึงหมายเลข SSN หรือ ITIN ของคุณและแบบฟอร์มที่แสดงรายได้ของคุณ เช่น แบบ 1099 และ W-2

ส่วนสถานที่ยื่นภาษีนั้นสามารถทำได้ด้วยตัวเอง โดยมีบริการออนไลน์จากบริษัทยักษ์ใหญ่อยู่มากมาย โปรแกรมเหล่านี้จะช่วยคุณคำนวณหนี้หรือได้รับเงินคืนตามข้อมูลที่คุณให้

คนต่างด้าวที่ไม่มีเอกสาร /คนต่างด้าวไม่มีถิ่นที่อยู่จะต้องเสียภาษีหรือไม่?

ดังที่ได้กล่าวไว้ก่อนหน้านี้ ผู้อพยพที่ไม่มีเอกสารยังคงต้องจ่ายภาษีในสหรัฐอเมริกา เรามาเจาะลึกในหัวข้อนี้กันสักหน่อย

คนทำงานที่ไม่มีเอกสารหมายถึงใคร?

คนงานที่ไม่มีเอกสารไม่ใช่พลเมืองของสหรัฐอเมริกา และไม่ใช่ผู้มีถิ่นที่อยู่ถาวรตามกฎหมายของสหรัฐอเมริกา โดยทั่วไปแล้วพวกเขาไม่มีวีซ่าหรือเอกสารการอยู่อาศัยที่ถูกต้องซึ่งต้องออกโดยสำนักงานตรวจคนเข้าเมืองและสัญชาติ

แรงงานที่ไม่มีเอกสารอาจรวมถึงผู้ที่มีพ่อแม่พาพวกเขาเดินทางมายังสหรัฐอเมริกาตอนยังเป็นเด็ก ในข้อนี้ยังหมายถึง ผู้ที่เข้าสหรัฐอเมริกาโดยไม่ผ่านจุดตรวจที่ได้รับอนุญาตอย่างถูกต้อง และผู้ที่เดินทางมาสหรัฐอเมริกาด้วยวีซ่าที่ยังไม่หมดอายุ แต่อยู่ต่อหลังจากเอกสารหมดอายุ

เหตุใดผู้อพยพที่ไม่มีเอกสารจะต้องจ่ายภาษี?

น่าเสียดายที่คนต่างด้าวที่ไม่ใช่ผู้อยู่อาศัยไม่สามารถเข้าถึงสิทธิประโยชน์ที่ผู้อพยพรายอื่นมี เช่น บริการฉุกเฉินผ่านในโครงการประกันสุขภาพของรัฐ โดยทั่วไปผู้เสียภาษีที่มีหมายเลข ITIN จะไม่มีสิทธิ์ได้รับเครดิตภาษีส่วนใหญ่

เมื่อพิจารณาถึงการไม่ได้รับสิทธิประโยชน์จากการจ่ายภาษี เหตุใดคนต่างด้าวที่ไม่มีถิ่นที่อยู่จึงยังต้องจ่ายภาษีเหล่านั้น

ประการแรก คนงานที่ไม่มีเอกสารจำนวนมากมีส่วนในการยื่นภาษี โดยหวังว่าสิ่งนี้จะช่วยให้พวกเขาได้รับสถานะทางกฎหมายและกลายเป็นพลเมืองในอนาคต ตามข้อมูลของ ศูนย์นโยบายสองพรรค

การยื่นแบบแสดงรายการภาษีเป็นวิธีการหนึ่งเพื่อระบุว่ามีคนเข้าประเทศสหรัฐอเมริกาเมื่อใด และเมื่อพวกเขาบริจาคเงินให้กับระบบภาษี อาจช่วยพิสูจน์ได้ว่าบุคคลนั้นมีศีลธรรมอันดีมากน้อยเพียงใด

แบบฟอร์มภาษียังใช้เพื่อตรวจสอบบุตรของคนงานที่ไม่มีเอกสารในสหรัฐอเมริกา เนื่องจากพวกเขาสามารถระบุชื่อของเด็กภายใต้การอุปการะได้

อีกสาเหตุหนึ่งที่ทำให้ผู้อพยพที่ไม่มีเอกสารจำนวนมากต้องเสียภาษี นั่นก็มีสาเหตุมาจากการหักภาษี ณ ที่จ่าย หากพวกเขามีรายได้จากการทำงาน นายจ้างอาจหักภาษีจากค่าจ้างได้ ในกรณีนี้ คนงานที่ไม่มีเอกสารจะต้องชำระภาษีตามเช็คเงินเดือนทุกรายการ และจะต้องยื่นแบบแสดงรายการภาษี

IRS จะแจ้งข้อมูลเกี่ยวกับสถานะการเข้าเมืองหรือไม่?

เป็นเรื่องปกติที่ผู้ไม่มีเอกสารจะรู้สึกกังวลเกี่ยวกับภาษี อย่างไรก็ตาม หมายเลขประจำตัวผู้เสียภาษีส่วนบุคคลจะออกให้เพื่อใช้รายงานภาษีของรัฐบาลกลางเท่านั้น

IRS ถูกห้ามมิให้เปิดเผยข้อมูลผู้เสียภาษีแม้แต่กับหน่วยงานรัฐบาลกลางอื่นๆ เช่น กระทรวงความมั่นคงแห่งมาตุภูมิสหรัฐ (DHS) หรือ สำนักงานตรวจคนเข้าเมืองและศุลกากรสหรัฐอเมริกา (ICE) ดังที่กล่าวไปแล้ว กระทรวงการคลังหรือ IRS อาจจำเป็นต้องดำเนินการดังกล่าวหากข้อมูลของคุณได้รับหมายเรียก เพราะถือเป็นส่วนหนึ่งของการสอบสวนทางอาญาโดยศาลรัฐบาลกลางอันเนื่องมาจากคดีกฎหมายคนเข้าเมือง

ถ้าต้องการความช่วยเหลือในการยื่นภาษีจะต้องทำอย่างไร?

หากคุณรู้สึกหวาดกลัว คุณสามารถไปที่คลินิกจัดเตรียมภาษีด้วยตนเอง หรือพูดคุยกับนักบัญชีที่สามารถยื่นภาษีแทนคุณได้

หากคุณต้องการนักแปล หรือพบว่าบริการด้านภาษีแพงเกินไป คุณสามารถขอความช่วยเหลือได้ โดยควรใช้ประโยชน์จากโปรแกรมช่วยเหลือด้านภาษีเงินได้โดยอาสาสมัคร (VITA) ของ IRS อาสาสมัครได้รับการรับรองจาก IRS เพื่อให้บริการเตรียมภาษีเงินได้ขั้นพื้นฐานแก่บุคคลฟรี เพิ่มเติมเกี่ยวกับวิธี ส่งเงิน สำหรับการฉลองวันตรุษจีน, ตามที่ระบุในคู่มือของเรา, สามารถให้การสนับสนุนทางการเงินสำหรับงานเฉลิมฉลองวัฒนธรรมในขณะที่จัดการหน้าที่ภาษีเป็นนักอพยพในสหรัฐฯ

หากคุณสนใจ ให้ไปที่ เว็บไซต์ IRS เพื่อค้นหาไซต์ VITA คุณสามารถดูวารสารข่าว IRS 3676-บี (มีในภาษาสเปน) เพื่อตรวจสอบว่ามีบริการใดบ้าง

ก่อนไป อย่าลืมเตรียมข้อมูลและเอกสารที่จำเป็นทั้งหมดเพื่อให้อาสาสมัครช่วยคุณสมัคร ITIN (ถ้าจำเป็น) และเตรียมการคืนภาษีของคุณ

ตอบคำถามทั่วไปด้านภาษีของผู้อพยพ

หากคุณมีคำถามเกี่ยวกับวิธีการยื่นแบบคืนภาษี หรือถามว่าควรยื่นภาษีหรือไม่ สามารถอ่านเพิ่มเติมที่นี่เพื่อหาคำตอบได้

เหตุใดผู้อพยพจึงต้องยื่นภาษี?

ในประเทศสหรัฐอเมริกา กฎหมายภาษีจะขึ้นอยู่กับสถานะการจ้างงานและระดับรายได้มากกว่าสถานะการเข้าเมือง ผู้ย้ายถิ่นสามารถเข้าถึงบริการของรัฐบางอย่างที่มีให้กับผู้อยู่อาศัยทุกคน โดยชำระค่าใช้จ่ายที่เกิดขึ้นด้วยเงินภาษี

การจ่ายภาษียังมีประโยชน์ในด้านส่วนบุคคล ภายใต้กฎหมายคนเข้าเมืองสหรัฐอเมริกา การไม่ชำระภาษีอาจขัดขวางไม่ให้คุณอยู่อาศัยอย่างถาวรตามกฎหมาย รวมถึงการได้สัญชาติสหรัฐอเมริกาที่ถึงแม้ว่าพวกเขาจะมีคุณสมบัติครบถ้วนก็ตาม

ฉันจำเป็นต้องยื่นเอกสารหรือไม่ หากฉันทำงานรายได้เสริมอยู่?

เงินที่ได้รับจากรายได้เสริม โดยทั่วไปจะจัดอยู่ในประเภทของรายได้จากการประกอบอาชีพอิสระซึ่งต้องเสียภาษี โดยทั่วไปคุณจะต้องขอรับเงินจากการขอคืนภาษี แม้ว่าคุณจะได้รับการชำระเงินสดจากลูกค้าของคุณก็ตาม

ทุกคนในสหรัฐอเมริกาต้องยื่นแบบภาษีใช่หรือไหม?

คนส่วนใหญ่ในสหรัฐอเมริกาต้องยื่นแบบคืนภาษี แม้ว่า ผู้ที่มีรายได้น้อยกว่าจำนวนเงินที่กำหนด จะไม่ต้องเสียภาษีเงินได้ก็ตาม แต่การยื่นแบบอาจช่วยให้ได้รับเงินคืน รับเครดิตในงานประกันสังคม และเข้าถึงโครงการช่วยเหลือทางการเงินของรัฐบาลกลาง ผู้อยู่อาศัยสามารถรับสิทธิประโยชน์เหล่านี้ได้บางประการหากยื่นแบบแสดงรายการภาษี การเข้าใจ โกงการโอนเงินทั่วไป เช่นที่ได้ระบุไว้ในคู่มือของเรา, ยังสามารถช่วยปกป้องการเงินของคุณในขณะที่ต้องปฏิบัติตามหน้าที่ภาษีเป็นนักอพยพในสหรัฐฯ ได้

ผู้อพยพสามารถยื่นภาษีด้วยตนเองได้หรือไม่

ได้ ผู้อพยพสามารถเตรียมและดำเนินการคืนภาษีของตนเองได้หากต้องการ คุณสามารถใช้ ฟรีภาษีสหรัฐ เพื่อยื่นภาษีกับ IRS โดยตรงได้ฟรี เว็บไซต์ยังอนุญาตให้ยื่นแบบแสดงรายการคืนภาษีของรัฐโดยเสียค่าธรรมเนียมเล็กน้อย

ถ้ามีหักภาษี ณ ที่จ่าย จะต้องยื่นหรือไม่?

การหักภาษี ณ ที่จ่ายไม่มีการยกเว้นคุณจากการยื่นภาษี

นายจ้างของคุณจะมอบเอกสารให้คุณหนึ่งฉบับเมื่อสิ้นปีภาษี เรียกว่า แบบฟอร์ม W-2 โดยจะแสดงจำนวนเงินที่ถูกหักและถูกนำส่งรัฐในนามของคุณ คุณจะใช้ข้อมูลนี้เพื่อพิจารณาว่านายจ้างของคุณหักจำนวนเงินที่ถูกต้องหรือไม่

ฉันควรจะอ้างอิงจากรายได้ทั่วโลก หรือเฉพาะรายได้ในสหรัฐอเมริกา?

โดยทั่วไป แม้ว่าคุณจะมีรายได้ในต่างประเทศขณะที่อาศัยอยู่ในสหรัฐอเมริกาก็ตาม คุณมีหน้าที่รับผิดชอบในการจ่ายภาษีเงินได้จากเงินรายรับทั้งหมด ในบางครั้ง คุณอาจได้รับเครดิตภาษีซึ่งช่วยลดจำนวนเงินภาษีที่ต้องจ่ายจากแหล่งรายรับจากต่างประเทศ

ฉันจะหาข้อมูลกฎหมายภาษีของรัฐบาลกลางฉบับล่าสุดได้จากที่ไหน?

กฎระเบียบและข้อบังคับเกี่ยวกับภาษีของรัฐบาลกลาง เช่น ข้อกำหนดในการยื่นและฐานอัตราภาษี สามารถเปลี่ยนแปลงได้ทุกปี เว็บไซต์ IRS เป็นแหล่งข้อมูลเกี่ยวข้องด้านภาษีทั้งหมด

ฉันต้องจ่ายภาษีรัฐหรือไม่

ในหลายๆ รัฐ ใครก็ตามที่ต้องจ่ายภาษีประจำปีให้กับรัฐบาลกลางอาจต้องชำระภาษีรัฐด้วย อย่างไรก็ตาม แต่ละรัฐมีกฎหมายที่เกี่ยวข้องกับการเก็บภาษีของตนเอง และบางรัฐไม่มีภาษีเงินได้บุคคลธรรมดา สามารถปรึกษา กรมสรรพากรเกี่ยวกับภาษีรัฐ และสถานการณ์ทางภาษีของคุณเพิ่มเติมได้

การคืนภาษีของรัฐบาลกลาง มีตัวเลือกการยื่นแบบใดบ้าง?

การยื่นแบบภาษีมีห้าตัวเลือกดังนี้

- ประเภทบุคคลธรรมดา: การขอคืนภาษีเงินได้บุคคลธรรมดาสำหรับบุคคลที่ยังไม่ได้แต่งงาน

- ประเภทแต่งงานและยื่นร่วม: การขอคืนภาษีสำหรับคู่สมรสที่ต้องการยื่นร่วมกัน

- ประเภทแต่งงานและยื่นแยก: การคืนภาษีประเภทนี้ คนที่แต่งงานจะยื่นแบบแสดงรายการภาษีของตนเองและไม่ยื่นร่วมกัน

- ประเภทหัวหน้าครอบครัว: สถานะการยื่นภาษีสำหรับผู้ที่ยังไม่ได้แต่งงานแต่ต้องรับผิดชอบและสนับสนุนทางการเงินแก่บุคคลที่มีคุณสมบัติเหมาะสม อย่างเช่น เด็ก

- ประเภทหย่าร้างและมีบุตรในความอุปการะ: บุคคลที่คู่สมรสเสียชีวิตและมีบุตรในความอุปการะตั้งแต่หนึ่งคนขึ้นไปสามารถเลือกรับสถานะการยื่นคำร้องนี้ได้

หากคุณไม่แน่ใจว่าตัวเลือกใดที่เหมาะกับคุณ สามารถขอคำแนะนำจากผู้เชี่ยวชาญด้านภาษี

ข้อมูลเพิ่มเติมและความรู้ด้านภาษี

- คำแนะนำและขั้นตอนการยื่นภาษีในสหรัฐอเมริกาเป็นครั้งแรก

- สถานที่ยื่นภาษีในปี 2024: คู่มือสำหรับผู้อยู่อาศัยใหม่ในสหรัฐฯ

- ผู้ย้ายถิ่นฐานต้องเสียภาษีสำหรับธุรกิจในสหรัฐฯ หรือไม่

- วิธียื่นภาษีเงินได้ในรัฐแคลิฟอร์เนียด้วยเลขภาษี ITIN

- วิธียื่นภาษีเงินได้ของเพนซิลเวเนียด้วยเลขภาษี ITIN

- วิธียื่นภาษีในนอร์ธแคโรไลนาด้วยเลขภาษี ITIN

- การกรอกภาษีรัฐโอเรกอนสำหรับผู้ถือเลขภาษี ITIN: คำแนะนำและขั้นตอน

- วิธียื่นภาษีนิวยอร์กด้วยเลขภาษี ITIN

- ภาษีเงินได้ของรัฐอิลลินอยส์สำหรับผู้ที่ไม่ใช่พลเมือง: ทำความเข้าใจกับการยื่นเสียภาษี ITIN

- วิธียื่นแบบแสดงรายการภาษีของรัฐนิวเจอร์ซีย์ด้วยเลขภาษี ITIN

เตรียมตัวให้พร้อมสำหรับช่วงเวลายื่นภาษี

ไม่ว่าคุณจะเป็นผู้ถือกรีนการ์ด มีสถานะได้รับการคุ้มครองชั่วคราว ประเภทผู้ไม่มีเอกสาร หรือวีซ่าทำงานชั่วคราว กรมสรรพากรคาดหวังให้คุณยื่นภาษีหากคุณมีรายได้จากการทำธุรกิจส่วนตัว หรือรายได้ที่ได้รับจากการจ้างงาน คุณยังต้องจ่ายภาษีให้รัฐและท้องถิ่น

ประเภทภาษีที่กล่าวมาข้างต้นคือ จุดเริ่มต้นของการยื่นภาษี คุณควรขอความช่วยเหลือจากผู้เชี่ยวชาญด้านภาษีเพื่อเรียนรู้ขั้นตอนและดำเนินการยื่นภาษีอย่างถูกต้อง รวมทั้งการชำระภาษีค้างชำระตามกฎหมายภาษีและกฎหมายคนเข้าเมือง