Post Summary

3 dicas tributárias para imigrantes dos EUA:

- Determine se você é um estrangeiro residente ou não residente.

- Obtenha um ITIN ou SSN.

- Entenda seus direitos.

Se você trabalha nos EUA, é obrigado a pagar impostos. Isso vale para todos os imigrantes, seja você residente ou estrangeiro não residente. Todos são legalmente obrigados a pagar impostos de renda e folha de pagamento por cada ano de trabalho nos EUA.

No entanto, existem diferenças na forma de declarar impostos. Tudo depende do seu status de residência. Este guia criado por nossa equipe aqui na Remitly ajudará você a entender como os imigrantes nos Estados Unidos são tributados, por que isso acontece e como obter ajuda com o processo.

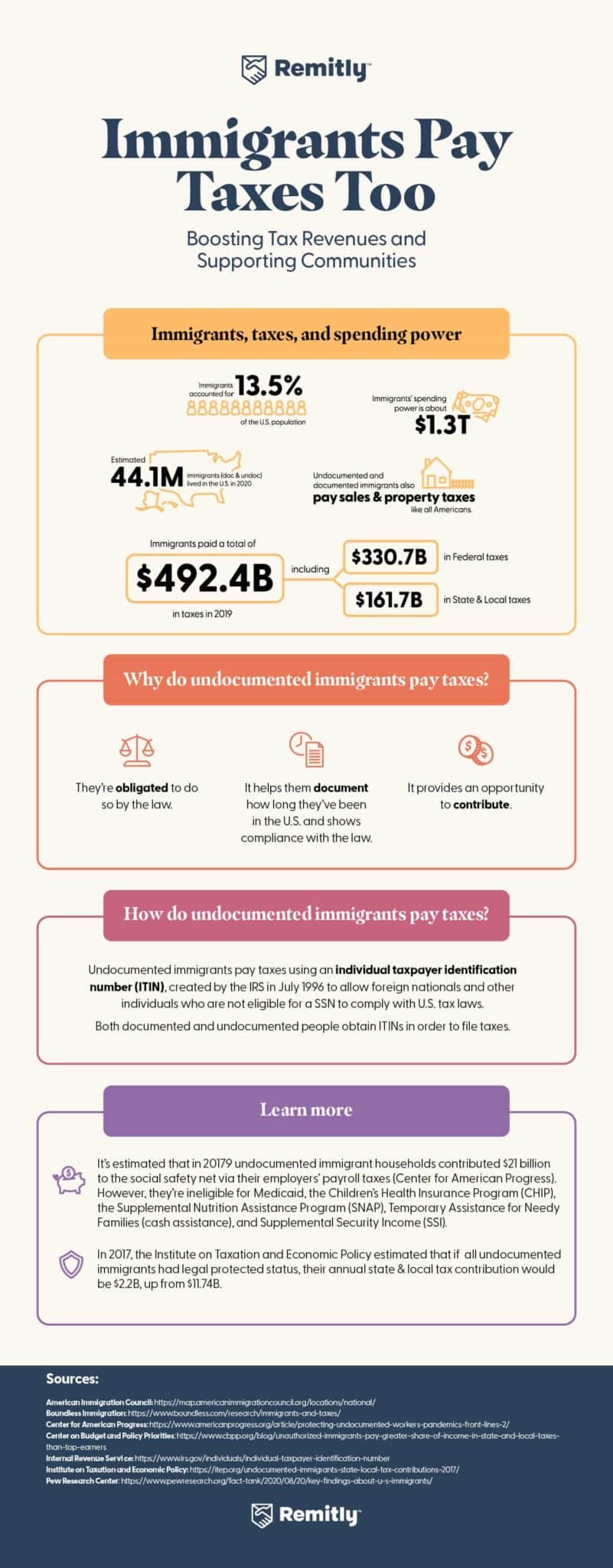

Antes de começarmos, vamos parar um momento para apreciar as contribuições dos imigrantes. Você sabia que eles pagam bilhões de dólares em impostos ao governo dos EUA a cada ano?

Como relatado pelo American Immigration Council, os imigrantes sem documentação contribuem com grandes quantidades por meio de impostos de renda e folha de pagamento.

Como imigrantes nos EUA são tributados

A legislação tributária dos Estados Unidos se refere a imigrantes, trabalhadores estrangeiros e imigrantes sem documentos como residentes e não residentes. De modo geral, residentes são tributados da mesma forma que cidadãos americanos. Por outro lado, não residentes são tributados com base em regras especiais de partes do Código da Receita Federal (IRC).

Se você não tem certeza se é considerado residente ou não residente para fins de imposto de renda dos EUA, consulte a página Determinando o Status Tributário de Estrangeiros do IRS. Lá você pode verificar se cumpre os requisitos de “presença substancial”.

Por exemplo, portadores de green card são considerados residentes. Para serem obrigados a declarar impostos, precisam passar no teste do green card, estando fisicamente presentes nos EUA por no mínimo 31 dias durante o ano fiscal atual e pelo menos 183 dias nos últimos três anos (incluindo o ano atual). A data de residência deles começa no primeiro dia em que estiverem fisicamente presentes nos EUA após receberem o status de residente permanente legal.

Não residentes são aqueles que não possuem residência permanente. Por exemplo, você não precisará passar por um teste de presença física se tiver uma autorização de trabalho ou for um imigrante indocumentado (que entrou nos EUA sem autorização ou com status legal vencido). No entanto, você ainda precisará fazer o pagamento de impostos.

Dados de identificação para declaração de impostos

Para declarar impostos, é preciso obter um Número de Seguro Social (SSN) ou um Número de Identificação Individual do Contribuinte (ITIN). Esses números identificam você como contribuinte nos EUA, e o número utilizado dependerá do seu status de residência.

O que é o Número de Seguro Social?

Residentes permanentes geralmente se qualificam para receber o Número de Seguro Social emitido pela Administração da Previdência Social (SSA). Este número registra todas as transações financeiras de um indivíduo. Ele traz acesso a benefícios federais, estaduais e locais, como o Child Tax Credit ou o crédito fiscal American Opportunity para despesas com ensino superior.

Os números do Seguro Social têm nove dígitos e um formato como este: XXX-XX-XXXX. Normalmente, os pais solicitam o número do Seguro Social para seus filhos recém-nascidos ao preencher a certidão de nascimento.

Cidadãos estrangeiros considerados residentes permanentes podem solicitar um Número do Seguro Social online no site da SSA. Normalmente, você precisará fornecer documentação que comprove sua identidade e status de residência.

Após a aprovação do seu pedido, você receberá um cartão do Seguro Social com o número impresso. Mantenha esse número em sigilo e guarde o cartão em um local seguro. O Número do Seguro Social é válido por toda a vida e nunca precisa ser renovado.

O que é o Número de Identificação Individual do Contribuinte (ITIN)?

Não residentes não podem obter um Número do Seguro Social. Em vez disso, eles precisarão solicitar um ITIN para declarar seus impostos.

Esse número serve exclusivamente para oferecer um método de pagamento de impostos caso você não se qualifique para um SSN. Qualquer pessoa pode obter um ITIN, incluindo cônjuges e dependentes de não residentes.

Para solicitar um ITIN, você precisará entrar em contato com o IRS usando o Formulário W-7. Você pode aprender mais sobre ele no site do IRS.

Geralmente, você precisará renovar ou revalidar seu ITIN a cada cinco anos. O IRS considera o número expirado se você não o utilizar para declarar impostos por três anos consecutivos. Caso precise usar o número novamente, será necessário fazer uma nova solicitação.

Tempo de processamento do ITIN 2023

De acordo com o site oficial do IRS, você deve receber seu ITIN dentro de sete semanas se todas as informações inseridas no formulário estiverem corretas e completas.

No entanto, o tempo de espera pode ser maior durante os meses de pico, de janeiro a março. Para garantir que você possa declarar seu imposto de renda até a data limite, solicite um ITIN o mais rápido possível.

Durante o período de espera, o ideal é verificar o status do seu pedido periodicamente. Entre em contato com o IRS por telefone caso não receba nenhuma resposta há mais de seis semanas.

Por que imigrantes pagam impostos?

Residentes permanentes recebem os mesmos benefícios federais, estaduais e locais que os cidadãos americanos, como:

- Auxílio Pell e empréstimos estudantis

- Créditos de imposto reembolsáveis

- Seguro-desemprego

- Renda Suplementar de Segurança (SSI)

- Benefícios da Previdência Social

- Medicaid e/ou Medicare

- Programa de Plano de Saúde para Crianças (CHIP)

- Programa de Assistência Nutricional Suplementar (SNAP)

Os impostos ajudam a financiar esses benefícios; portanto, você estará qualificado para recebê-los como contribuinte não cidadão.

Como imigrantes declaram impostos?

Existem várias maneiras de declarar impostos como residente ou não residente nos EUA.

Para começar, você precisará reunir todos os documentos relevantes para fornecer informações precisas. Isso inclui seu SSN ou ITIN e formulários que comprovem sua renda, como 1099 e W-2.

Quanto a onde declarar seus impostos, você pode fazer isso sozinho. Existem diversos serviços online de grandes empresas. Esses programas ajudam a calcular o que você pode dever ou receber de reembolso com base nas informações fornecidas.

Imigrantes sem documentos/não residentes declaram impostos?

Como mencionado anteriormente, imigrantes indocumentados pagam impostos nos EUA. Agora, vamos nos aprofundar no tópico.

O que é um trabalhador sem documentação?

Um trabalhador indocumentado não é cidadão americano nem residente permanente legal dos EUA. Geralmente, eles não possuem vistos ou documentos de residência válidos emitidos pelo Serviço de Cidadania e Imigração (Citizenship and Immigration Services – CIS).

Trabalhadores indocumentados podem incluir aqueles que chegaram ainda crianças, trazidos pelos pais para os EUA. A categoria também se aplica a pessoas que entraram nos EUA sem passar por um posto de controle autorizado e àqueles que vieram com visto válido, mas permaneceram após o vencimento do documento.

Por que um imigrante indocumentado pagaria impostos?

Não residentes, infelizmente, não têm acesso aos benefícios oferecidos a outros imigrantes, como serviços de emergência pelo Medicaid. Contribuintes com ITIN geralmente também não são elegíveis para a maioria dos créditos fiscais.

Dada a falta de benefícios aparentes ao declarar impostos, por que um não residente faria isso?

De acordo com o Bipartisan Policy Center, muitos trabalhadores indocumentados participam da declaração de impostos na esperança de que isso possa ajudá-los a obter status legal e se tornarem cidadãos no futuro.

A declaração de imposto de renda é uma forma de indicar a data de entrada nos EUA e o tempo de contribuição para o sistema tributário. Ou seja, pode ajudar a provar que a pessoa possui bom caráter moral.

Formulários de imposto também servem para verificar a presença de filhos de trabalhadores indocumentados nos EUA, pois listam seus nomes como dependentes.

Outro motivo pelo qual muitos imigrantes indocumentados acabam pagando impostos é a retenção na fonte. Se eles recebem renda de um emprego, o empregador pode reter impostos de seus salários. Nesse caso, os trabalhadores indocumentados pagam impostos com cada cheque de pagamento e precisarão declarar imposto de renda.

O IRS irá divulgar informações sobre o status de imigração?

É natural que imigrantes sem documentos fiquem nervosos com relação a impostos. No entanto, o Número de Identificação Individual do Contribuinte (ITIN) é emitido apenas para fins de declaração de imposto federal.

O IRS é proibido de divulgar informações do contribuinte, mesmo para outras agências federais como o Departamento de Segurança Interna (DHS) ou a Imigração e Alfândega (ICE). Dito isso, o Departamento do Tesouro ou o IRS podem ser obrigados a fazer isso se suas informações forem intimadas como parte de uma investigação criminal por tribunais federais devido a um caso de lei de imigração.

E se eu precisar de ajuda para declarar meus impostos?

Se você se sentir intimidado, pode procurar um serviço presencial de preparação de impostos ou falar com um contador que pode declarar seus impostos em seu nome.

Se precisar de tradução ou achar esses serviços tributários muito caros, há como conseguir ajuda. Aproveite o programa de Assistência Voluntária de Imposto de Renda (VITA) do IRS. Os voluntários são certificados pelo IRS e fornecem ajuda gratuita com a declaração de imposto de renda a indivíduos.

Se estiver interessado, acesse o site do IRS para localizar um posto VITA. Você também pode consultar a Publicação 3676-B do IRS (também disponível em espanhol) para verificar quais serviços são oferecidos.

Antes disso, certifique-se de ter todas as informações e documentos necessários para que os voluntários possam ajudá-lo a solicitar um ITIN (se precisar) e preparar sua declaração de imposto de renda.

Respostas para perguntas comuns sobre impostos de imigrantes

Se você tem dúvidas sobre como preencher uma declaração de imposto de renda ou se precisa fazê-lo, continue lendo para encontrar as respostas.

Por que os imigrantes pagam impostos?

Nos EUA, as leis tributárias são baseadas na situação de emprego e no nível de renda, e não na situação de imigração. Os imigrantes podem ter acesso a alguns serviços governamentais que estão disponíveis a todos os residentes e são pagos com o dinheiro arrecadado como impostos.

Pagar impostos também pode ter benefícios pessoais. De acordo com a lei de imigração dos EUA, a falta de pagamento de impostos devidos pode impedir um residente permanente legal de obter a cidadania dos Estados Unidos, mesmo que esteja qualificado de outra forma.

Preciso declarar Imposto de Renda se faço um “bico”?

Dinheiro ganho através de “bicos” geralmente se enquadra na categoria de renda do trabalho autônomo, a qual é tributável. Geralmente você precisa declarar esse dinheiro em sua declaração de imposto de renda, mesmo que receba pagamentos em dinheiro de seus clientes.

Todo mundo nos EUA declara imposto de renda?

A maioria das pessoas nos EUA precisa declarar imposto de renda. Embora as pessoas que ganham menos de uma certa quantia normalmente não precisem pagar imposto de renda, a declaração pode possibilitar o recebimento de restituições, créditos para a Previdência Social e acesso a programas federais de assistência financeira. Um residente também pode receber alguns desses benefícios se enviar uma declaração de imposto de renda.

Imigrantes podem declarar seu próprio Imposto de Renda?

Sim, imigrantes podem preencher suas próprias declarações de imposto de renda, se desejarem. Você pode usar programas gratuitos como o Free Tax USA para para a IRS sem nenhum custo. O site também permite a declaração do imposto estadual por uma pequena taxa.

Se os impostos forem retidos na fonte, ainda é preciso declarar?

Ter imposto retido na fonte não isenta a pessoa de declarar o Imposto de Renda.

Seu empregador lhe dará um documento chamado Formulário W-2 no final do ano fiscal. Ele lista o valor retido e enviado ao governo em seu nome. Você usará essas informações para verificar se seu empregador reteve o valor correto.

Preciso declarar minha renda mundial ou apenas o dinheiro que ganhei nos EUA?

Geralmente, você é responsável por pagar imposto de renda sobre todo o dinheiro que recebe, mesmo que tenha sido ganho no exterior enquanto vivia nos EUA. Em alguns casos, você pode se qualificar para créditos de imposto que reduzem o valor pago sobre a renda proveniente do exterior.

Onde encontro informações sobre as leis fiscais federais mais recentes?

As regras e regulamentos sobre impostos federais, como requisitos de declaração e faixas de tributação, podem mudar de ano para ano. O site da IRS é a fonte principal de informações relacionadas a impostos.

Preciso pagar impostos estaduais?

Em muitos estados, qualquer pessoa que deva pagar impostos federais anualmente também pode precisar pagar impostos estaduais. No entanto, cada estado tem suas próprias leis relacionadas à tributação, e alguns estados não possuem imposto de renda sobre a pessoa física. Consulte a secretaria responsável do seu estado para obter mais informações sobre sua situação fiscal.

Quais são os tipos de declarações de imposto federal?

Existem cinco opções de declaração:

- Individual: A declaração de imposto de renda individual é para uma pessoa solteira.

- Casado, declarando em conjunto: Este tipo de declaração é para casais casados que desejam declarar juntos.

- Casado, declarando em separado: Com este tipo de declaração de imposto de renda, os cônjuges apresentam declarações separadas.

- Chefe de família: Esta situação de declaração é para pessoas solteiras, mas responsáveis pelo sustento financeiro de uma pessoa qualificada, como um filho.

- Viúvo(a) qualificada com filho dependente: Uma pessoa cujo cônjuge faleceu e tem um ou mais filhos dependentes pode optar por esta situação de declaração.

Se você não tem certeza de qual opção é certa para você, consulte um profissional de impostos experiente.

Saiba mais sobre seus impostos

- Guia passo a passo para declarar impostos nos EUA pela primeira vez

- Onde declarar impostos em 2024: Um guia para novos residentes dos EUA

- Imigrantes pagam impostos sobre empresas americanas?

- Como declarar imposto de renda na Califórnia com um ITIN

- Como declarar imposto de renda da Pensilvânia com um ITIN

- Como declarar impostos na Carolina do Norte com um ITIN

- Declaração de imposto de renda do Oregon com ITIN: um processo passo a passo

- Como declarar impostos de Nova York com um ITIN

- Imposto de renda de Illinois para não cidadãos: Entendendo a declaração do ITIN

- Como declarar uma declaração de imposto de renda de Nova Jersey com um ITIN

Esteja preparado para a declaração de impostos

Se você tem um green card, status de proteção temporária, é indocumentado ou possui visto de trabalho temporário, o Internal Revenue Service (IRS) provavelmente exigirá que você declare impostos se tiver renda de trabalho autônomo ou renda de um emprego. Também é provável que você precise pagar impostos estaduais e locais.

As informações fiscais mencionadas acima devem servir como ponto de partida para a declaração de impostos. Agora, procure ajuda profissional para saber quais passos você precisa tomar para declarar os impostos corretamente para que possa cumprir as leis fiscais e de imigração.